BRIC - Hur klarar sig olika typer av placeringsalternativ?

Börs- men framförallt valutafall i både Ryssland och i Brasilien har under senare tid påverkat många typer av placeringar med inriktning mot dessa länder. Det gäller även strukturerade placeringar som har BRIC-länderna som underliggande tillgång.

Både Ryssland och Brasilien har påverkats hårt av sjunkande råvarupriser. Därutöver har länderna betalat dyrt för politiska tillkortakommanden. Den kraftiga försvagningen av den brasilianska valutan är ett uttryck för det bristande förtroendet för den förda ekonomiska politiken. Ryssland har i sin tur drabbats av politiska och ekonomiska sanktioner till följd av sitt agerande på det geopolitiska planet.

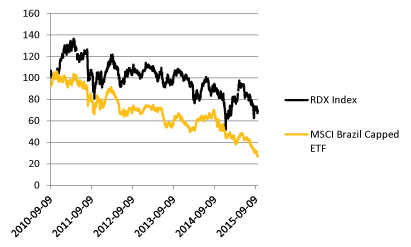

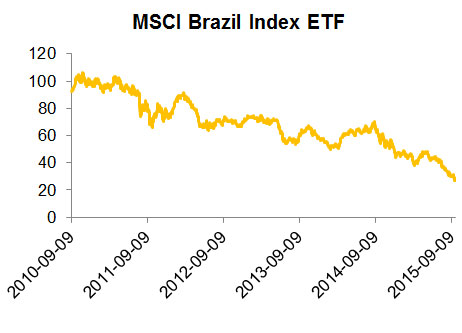

Index för Brasilien och Ryssland 2010 - 2015

Källa Bloomberg

Strukturerade placeringar och BRIC

På senare år har flertalet placeringar med BRIC som underliggande utvecklats mycket negativt. De placeringar med barriärberoende funktioner, såsom Autocall och Sprinter, som förfallit under senaste tiden har i vissa fall haft en negativ utveckling beroende på var sämsta underliggande varit på slutdagen. Det finns även placeringar som lanserats tidigare som har löst in till nominellt belopp såväl som Autocalls med utbetalande kuponger som gett avkastning under löptiden.

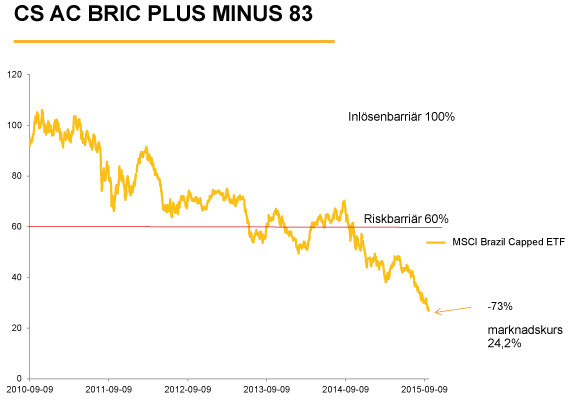

Här är ett exempel på en placering där sämst utvecklade index ligger långt under placeringens riskbarriär (per den 9 september). Placeringen CS AC BRIC Plus/Minus nr 83 startade 19 november 2010 och här är löptiden nästan fullgången.

Källa Bloomberg

Fördelar med kupongstrukturen ONE TOUCH

Men det kan finns många fördelar med strukturerade placeringar jämfört med exempelvis direktinvestering i samma underliggande tillgångar. Funktionen ”One Touch” stämmer av kurserna för underliggande marknader dagligen - detta ökar förstås möjligheten till avkastning oavsett inriktning på underliggande tillgång.

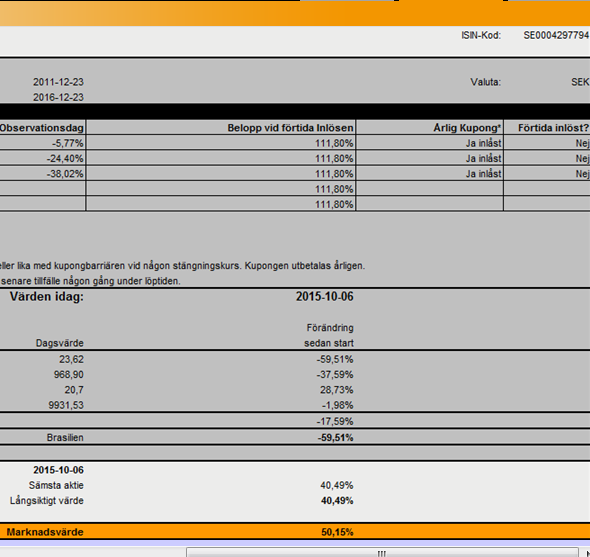

Detaljbild från produktsidans värderingsvy för Autocall BRIC One Touch 1136.

En direktinvestering i de fyra underliggande tillgångarna hade inneburit en värdeminskning med -17,9%. Men denna placering med ONE TOUCH-funktion och utbetalande kupong klarar sig förhållandevis bra. Historiskt sett har den betalat ut tre kuponger à 11,8% samtidigt som marknadsvärdet (per 17/9) är 53,45%. Vid en försäljning på andrahandsmarknaden skulle den ge en negativ avkastning om -11,15% (exkl. courtage och med de utbetalade kupongerna inräknat).

Riskbarriärens positiva egenskaper

En investerare som för två år sedan gått in i underliggande Brasilienindex hade idag haft en negativ utveckling om cirka 58%. Garantum har under de senaste åren gett ut en rad placeringar med just inriktning mot Brasilien och Ryssland. Då ofta med barriärberoende funktioner och därmed en så kallad riskbarriär. En riskbarriär är en gräns för sämst utvecklade underliggande. Står sämst utvecklad tillgång på eller över denna barriär på slutdagen återbetalas hela det nominellt investerade beloppet (exkl. courtage). Är däremot sämst utvecklad underliggande tillgång under riskbarriären på slutdagen så blir återbetalningsbeloppet motsvarande att investeraren är direktinvesterad i denna tillgång.

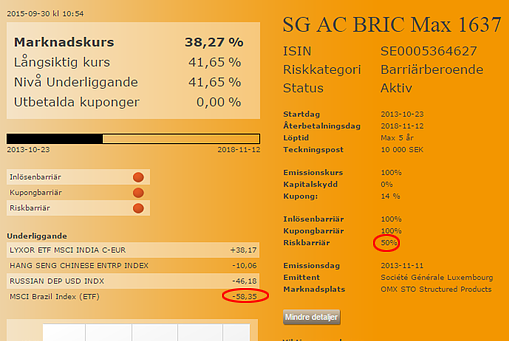

Här är exempel på en Autocall BRIC. Sämsta utvecklade index är Brasilien med -58,35% sedan startdagen. Hade kunden varit direktinvesterad i det enskilda indexet hade det inneburit en motsvarande värdeminskning. Om vi jämför det med denna Autocall behövs det här en uppgång på 8,35 procentenheter för detta index vid löptidens slut om tre år för att hela det investerade beloppet ska återbetalas. Om så sker skulle en direktinvestering i Brasilien vid -50% fortfarande ha halverat sitt värde.

Marknadskurs i förhållande till index

Barriärberoende strukturerade placeringar med ett givet underliggande index håller inte sällan upp marknadsvärdet på ett bra sätt jämfört med indexet i de fall där index har sjunkit, så länge index ligger över placeringens riskbarriär. Här är en jämförelse mellan en Sprinter, där MSCI Brazil ETF ingår som ett av två underliggande index, och MSCI Brazil ETF.

Kapitalskyddets fördelar

Här är exempel på en Aktieindexobligation BRIC där en korg med bolag från ingående tillväxtmarknader är underliggande. Det sämst utvecklade bolaget i korgen har sjunkit med 80 procent, ändå har placeringen en marknadskurs på över 97%. I och med att placeringen är kapitalskyddad till 100% på slutdagen står detta alternativ sig ofta bättre än en direktinvestering mot samma marknader.

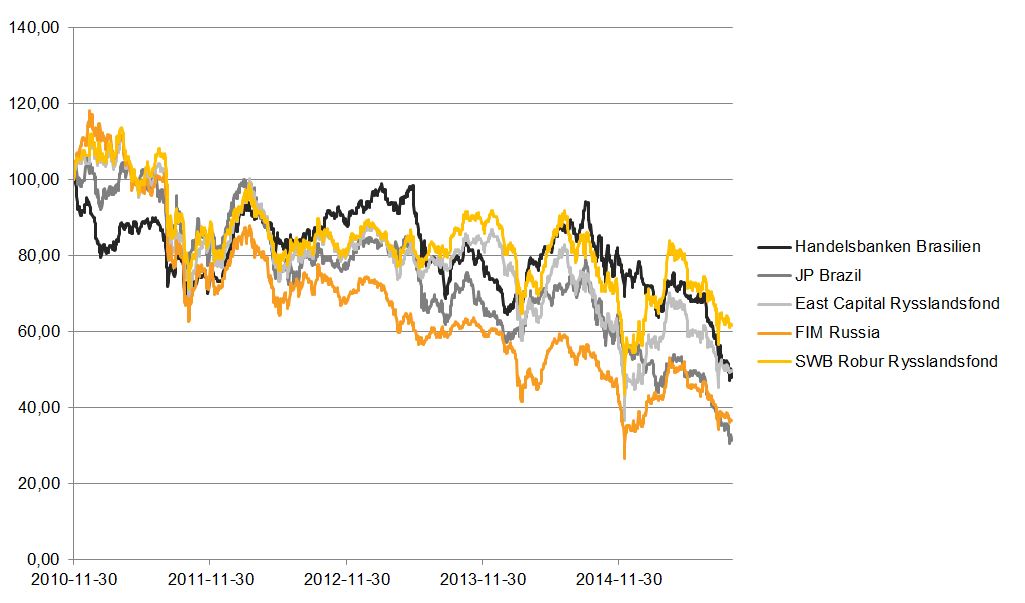

Fonder mot BRIC

Fonder inriktade mot dessa tillväxtmarknader har också sjunkit i värde över tid. Jämför man med strukturerade placeringar så har exempelvis Autocalls med marknader strax under riskbarriären men med löptid kvar fortfarande möjlighet att få investerat belopp återbetalat.

Sammanfattning

Ser vi till utvecklingen av BRIC-marknaderna som sådana och till de strukturerade placeringar där BRIC ingår som underliggande tillgång kan vi konstatera att riskbarriärer och kuponger kan vara en fördel för investeraren. En riskbarriär ger möjlighet - sett över löptiden - att kunna få investerat belopp återbetalat trots stora fall i underliggande. Likaså kan utbetalande kuponger över löptiden hjälpa att reducera en eventuell förlust av investerat kapital på återbetalningsdagen vid negativ utveckling i underliggande.

Strukturerade placeringar med kapitalskydd bör heller inte underskattas - vid fallande kurser visar detta investeringsalternativ sin styrka då investerat belopp är skyddat av emittentens åtaganden om man sitter löptiden ut.

Slutligen bör konstateras att diversifiering i portföljen sprider risker för en investerare. Det gäller både diversifiering gällande marknader och inriktning, men även diversifiering av olika typer av strukturerade placeringar och andra tillgångsslag.