Analys: Autocalls med inriktning mot läkemedelsindustrin

De senaste åren har aktiekursen fallit kraftigt i Teva Pharmaceuticals, vilken ingår som underliggande aktie i olika autocalls med inriktning mot läkemedelsindustrin. Här följer en sammanfattning av hur läget såg ut för Teva när placeringarna konstruerades och vad som hänt under resans gång.

Garantums uppfattning och placeringslösning under åren 2014-2017

Globala megatrender talade långsiktigt för hälsovårdssektorn. Eftersom världens befolkning blivit allt äldre innebär det en ökad efterfrågan på hälsovård. Enligt världshälsoorganisationen WHO:s prognos kommer 80 procent av världens befolkning att finnas i tillväxtländerna. Med ett ökat välstånd ökar även de välfärdsrelaterade åkommor och sjukdomar som fetma, diabetes samt hjärt-och kärlsjukdomar, och även åldersrelaterade sjukdomar. Utgifterna för hälsovård är än så länge klart mycket lägre i tillväxtländer jämfört med i västvärlden. Bland annat till följd av dessa megatrender blir läkemedelssektorn relativt konjunkturokänslig och sektorn betraktas normalt som defensiv och trygg med en stabil vinstutveckling.

Exponeringen mot de här globala megatrenderna skapades bland annat genom att sätta ihop autocall-placeringar med fyra underliggande globala läkemedelsbolag. Risken i placeringarna låg i ett kursfall för den sämsta aktien med mellan 40-50% efter fem år.

I valet av underliggande fyra aktier utgick vi från aktier som dels gav bra villkor i produkten och dels där risken för stora aktiekursfall bedömdes vara liten. När det gällde att bedöma just risken för stora kursfall i de enskilda aktierna utgick vi från den källa som vi ansåg var bättre än oss själva på det, nämligen marknadens sammanvägda bedömning av aktierna. Vi tittade på konsensusprognoser och lutade oss mot prognoserna från stora globala analyshus.

Utgångspunkten när vi i vår tur väljer ut bolag i en autocall utifrån ovan nämnda premisser är att marknadens bedömning av aktien inte behöver vara superoptimistisk. Detta eftersom man i en sådan konstruktion avsäger sig uppsidan i en aktie över den förutbestämda kupong som placeringen ska generera. Synen på aktien får samtidigt inte vara starkt negativ eftersom det skulle innebära en ökad risk för att risken i placeringen kan komma att aktiveras.

Så blev utfallet

Placeringsidén med en autocall med inriktning mot läkemedel visade sig vara rätt. Det som inte föll ut som vi hoppats på var de samlade bedömningarna av en av aktierna i produkterna – Teva Pharmaceuticals. Bolaget var världens största tillverkare av generiska läkemedel, vilket är kopior på läkemedel vars patent löpt ut, men de hade även egenutvecklade läkemedel. När Garantum gav ut autocalls med Teva som ett av de underliggande bolagen var marknadens syn på Tevas aktie positiv med i princip inga säljrekommendationer alls och en riktkurs konsekvent högre än aktiens dåvarande pris.

Teva Pharmaceuticals – rekommendationer

Diagrammet visar marknadens bedömning av Teva och vilka investeringsrekommendationer

som funnits över tid samt under vilken tidsperiod Garantum arrangerade autocalls med Teva.

Källa: Refinitiv Datastream

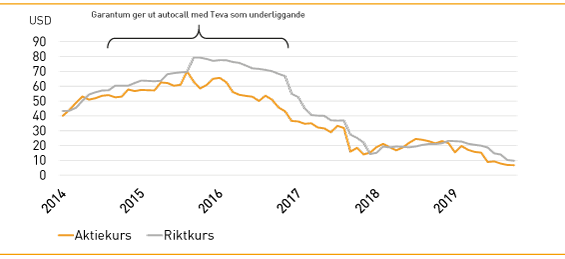

Teva Pharmaceuticals – aktiekurs & riktkurs

Grafen visar kursutvecklingen för Teva samt marknadens bedömning av riktkursen, dvs. vilken

kurs aktien borde ha. Källa: Refinitiv Datastream

Teva förvärvade ett annat farmalogiskt bolag (Allergan) för 40,5 miljarder dollar i juli 2015 vilket skulle visa sig bli början på Tevas problem. Lönsamheten i Tevas expansion har varit en besvikelse samtidigt som bolagets skuldsättning har ökat. Parallellt har priset på generiska läkemedel fallit kraftigt. Dessutom förlorade de patentet på sitt största egenutvecklade läkemedel mot ms. Teva har inlett ett omfattande sparprogram och även börjat ta tag i bolagets höga skuldsättning men åtgärderna har hittills inte satt några positiva avtryck aktiekursen.

Så hanterar du risken i autocall och andra aktierelaterade investeringar

Precis som med alla investeringar är betydelsen av riskkontroll och riskspridning väldigt viktig. Marknadens prognoser och bedömningar av enskilda aktier kommer alltid kunna gå fel, med följden att kursutvecklingen kan bli starkt negativ. Det är därför viktigt att inte ta större risker än vad man kan bära och att investera vid flera olika tillfällen, med olika aktier, olika avkastningsprofiler samt olika typer av riskskydd. Detta minskar risken att en enskild aktie ska drabba hela portföljen.

|

|

|